Empresa de gestão de ativos enfrenta desentendimentos com o fundador em relação à utilização do histórico.

O aviso sem efeito da caldeira sobre o desempenho passado do investimento nem sempre é um sinal confiável de retornos futuros, levando a uma controvérsia acirrada em relação a um histórico de 36 anos promovido pela Equity Investment Corp.

O EIC, um gerente de ativos de Atlanta com 4,1 bilhões de dólares sob gestão, está enfrentando desafios em relação às alegações feitas pelo fundador James Barksdale de que seu histórico divulgado desde 1986 é questionável. O EIC oferece estratégias de conta separadas por meio de uma extensa rede de representantes em diversas plataformas de corretagem.

A narrativa abrangente é complexa e detalhada, porém, em essência, resume-se a uma situação em que eles afirmaram que, ao mesmo tempo, também evidenciando falhas na supervisão regulatória em relação às informações de desempenho das contas separadas.

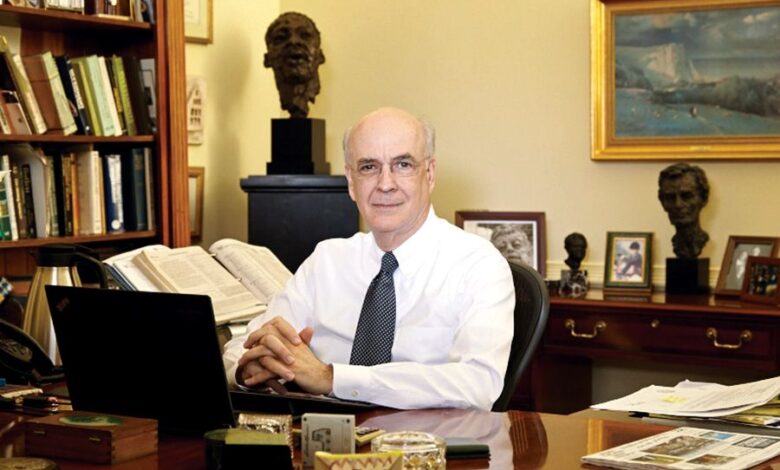

“Trata-se de um relato verdadeiro desde 1986, quando fundei a empresa, até setembro de 2016”, afirmou Barksdale, de 68 anos, que se considera um crítico dos atuais donos da empresa, que assumiram o controle da EIC por meio de uma mudança de propriedade incomum.

A equipe de liderança da EIC com a qual Barksdale está em conflito inclui três indivíduos que ele contratou ao longo dos anos para auxiliá-lo na gestão de carteiras: Andrew Bruner, de 53 anos, contratado em 1999; Terry Irrgang, de 64 anos, contratado em 2003; e Ian Zabor, de 46 anos, contratado em 2005.

A situação, que evoluiu para além da rivalidade histórica em uma ação legal da EIC contra Barksdale, destaca como as coisas podem se desenrolar para gestores de ativos independentes que administram carteiras de contas separadas.

Durante a transição de propriedade, Barksdale passou de gerente de investimento principal a presidente da EIC de setembro de 2016 a fevereiro de 2017, quando seu cargo mudou para gerente de carteiras socialmente responsáveis. Ele destaca o ano de 2016 como um ponto de virada significativo em sua trajetória, pois foi quando deixou de participar das decisões de investimento para as estratégias da EIC que vinha conduzindo desde 1986.

Barksdale menciona diversas cartas de não ação da Comissão de Valores Mobiliários e de Intercâmbio para sustentar sua argumentação de que, de acordo com a nova regra de marketing da SEC implementada em maio de 2021, um registro de desempenho não pode ser realizado após a saída do gestor de investimentos, entre outros motivos, conforme estabelecido na Lei de Conselheiros de Investimento de 1940.

Barksdale também menciona que a estratégia de investimento inicial foi modificada e agora está diferente da abordagem de investimento de valor que ele utilizava até 2016.

O assunto abordado é a transferência de informações de diferentes contas, devido a mudanças de propriedade, alterações na gestão do portfólio e evolução das estratégias de investimento.

Barksdale relatou que inicialmente fez uma reclamação à SEC em relação à legitimidade do registro de faixa em outubro de 2017, pois não obteve informações internamente sobre como utilizar o registro de faixa de acordo com as Normas de Desempenho de Investimento Global e as diretrizes de marketing da SEC.

Ele afirmou que recebia benefícios financeiros da empresa e acreditava ser necessário comunicar à SEC para evitar possíveis acusações de cumplicidade.

Enquanto isso, segundo o processo EIC, Barksdale tem infringido seu compromisso de não competir ao promover um histórico estabelecido durante sua passagem pela EIC, por meio da empresa Barksdale Investment & Research (BIR), fundada em 2019, o que coincide com a estratégia de marketing da EIC.

Desafios procedimentais enfrentados pela EIC incluem a utilização por Barksdale do histórico de faixas, no qual ele afirma que a BIR não existe há 36 anos e não tem direito de reivindicar o alfa ou o comentário final da EIC de 1986, conforme mencionado em um relatório recente.

Barksdale afirmou que sua recém-criada empresa não infringe o contrato de não concorrência, pois está apenas divulgando estratégias de investimento e não atuando na gestão de fundos de uma maneira que demandaria registro na SEC.

Apesar de a SEC ainda não ter divulgado uma decisão oficial sobre o assunto, a argumentação de Barksdale se baseia principalmente nas diferenças entre a Lei de Consultores de Investimento e a Lei da Empresa de Investimento de 1940, que inclui produtos registrados como fundos mútuos.

A sutileza é destacada em um e-mail enviado à InvestmentNews por Andrew Gilman, profissional de relações públicas da EIC, que mencionou a alta rotatividade do gerente de portfólio, de 59 anos, do Fundo de Fidelidade Magellan, como um exemplo de histórico notável de mobilidade.

Segundo Gilman, mesmo após Peter Lynch ter saído do Fundo Magellan há bastante tempo, a Fidelity ainda se vale do legado do fundador.

No entanto, o advogado especializado em títulos Richard Chen aponta que não é proveitoso comparar o desempenho de um fundo mútuo com o de uma estratégia de conta separada regulada pela Lei de Consultores de Investimento.

Segundo Chen, há uma questão a ser considerada, pois Jim Barksdale não participou do registro de desempenho que será apresentado, e o desempenho não deve ser mostrado antes de sua participação.

Alguns dos serviços de corretagem atuais que estão divulgando o extenso histórico de 36 anos das contas separadas do EIC são Charles Schwab, Merrill Lynch, Morgan Stanley, Raymond James, UBS e Wells Fargo. Cada uma dessas empresas optou por não comentar ou não respondeu a uma solicitação de comentário para esta reportagem.

Segundo Chen, é proibido aos consultores de investimento exibirem o desempenho passado, a menos que atendam aos requisitos estabelecidos pelas regras da SEC para registros de faixas de marketing.

- As pessoas que lideraram o sucesso anterior agora administram contas no consultor de marketing.

- As contas administradas pelo consultor de investimento anterior são tão parecidas com as contas administradas pelo consultor atual que os resultados de desempenho seriam úteis para os investidores.

- Todas as contas que foram administradas de maneira muito parecida são divulgadas, a menos que a omissão de uma conta não leve a um desempenho significativamente melhor e a exclusão de qualquer conta não afete a apresentação de períodos de tempo específicos.

- O anúncio apresenta de forma clara e destacada todas as informações importantes, como a origem dos resultados de desempenho, que foram obtidos de contas gerenciadas por outra entidade.

“Não há total certeza nesta situação, uma vez que estamos lidando com um modelo que possui quatro variáveis a considerar”, disse Chen. “Além disso, a venda do negócio complica ainda mais o cenário.”

Ajuda oferecida.

De acordo com o processo movido pela EIC em 28 de fevereiro, alega-se que Barksdale está infringindo as cláusulas de não concorrência, não solicitação e não disparidade do acordo de venda e transição de negócios, o qual supostamente prevê o pagamento de cerca de $10 milhões a Barksdale desde 2016.

A EIC não deu resposta a uma solicitação de comentário sobre o caso que foi arquivado durante a investigação para esta reportagem.

Barksdale, por outro lado, defende-se da acusação de não competência em relação à promoção de seu histórico para seu próprio negócio, argumentando que “o acordo inclui uma cláusula de exclusão para qualquer atividade que não exija registro como conselheiro de investimentos”.

De acordo com Barksdale, as restrições de não-solicitação se referem somente a atividades concorrentes em relação às atividades de uma empresa.

O procedimento EIC alega que Barksdale demitiu o gerente de ativos por acusá-lo de “propaganda enganosa”.

O texto afirma que Barksdale foi acusado de ser o único responsável pelas decisões de investimento e pela manutenção dos registros financeiros.

Em contrapartida, Barksdale caracteriza a falta de reconhecimento como “recíproca”. Basicamente, embora EIC argumente que Barksdale está sendo excessivamente valorizado pelo desempenho de investimento, Barksdale alega que não está sendo reconhecido adequadamente.

“De acordo com Barksdale, o problema reside na narrativa central da EIC, que desde o início foi depreciativa devido à sua incapacidade de atender aos padrões de portabilidade da SEC. Esta narrativa distorceu o seu verdadeiro papel na EIC original, retratando-o como alguém desconectado das carteiras e irresponsável enquanto oficial de investimento, incapaz de prestar atenção ao portfólio.”

Barksdale menciona que os donos atuais informaram aos empregados que seu desempenho não era satisfatório antes de contratar novos membros para a equipe a partir de 1999.

Ele também diz que os donos atuais declararam que ele não participou das decisões originais de investimento do EIC por um longo tempo, pois ele planejava se aposentar para explorar outras áreas de interesse.

Barksdale mencionou que a equipe de propriedade atual afirmou que as decisões de investimento feitas anteriormente à venda foram tomadas em conjunto, indicando que era necessário haver consenso, em vez de depender exclusivamente da minha revisão e aprovação.

Barksdale menciona o elogio feito pela EIC no final de 2021, atribuindo a Bruner o bom desempenho no período de 2000 a 2002, e a Ian Zabor os resultados positivos entre 2007 e 2009.

“De fato, eu estava conduzindo o EIC original longe da área de tecnologia por um longo tempo e contratei Andrew [Bruner] prevendo sua queda iminente. Além disso, estive guiando o EIC longe da bolha de crédito por anos e contratei Ian, em parte, devido às minhas preocupações sobre esse assunto”, afirmou Barksdale.

Barksdale reconhece que sua tentativa de evitar que sua ex-empresa utilize todo o catálogo de 36 anos é motivada principalmente por seu orgulho e princípios, uma vez que não obtém benefício algum ao impedir o uso do registro da faixa.

“Meu principal objetivo é garantir que o registro da faixa que realizei não seja utilizado de forma inadequada para enganar os investidores, desrespeitando as normas da SEC e dos Global Investment Performance Standards”, afirmou Barksdale. “Além disso, desejo que os investidores tenham a oportunidade de se beneficiar dessa abordagem, que acredito ser eficaz há mais de 36 anos. É possível comercializar esse registro de forma rentável, e gostaria de ver a EIC e todas as plataformas fazendo isso para beneficiar os clientes, fortalecer relacionamentos, desde que esteja em conformidade com os requisitos da SEC.”

Enquanto isso, os proprietários do EIC que surgiram em 2016 podem enfrentar desafios ao atualizar os registros de desempenho de três estratégias de conta distintas, retrocedendo apenas seis anos ou até o período entre 1999 e 2005, quando a equipe atual de investimento entrou na empresa, o que poderia afetar negativamente o marketing das estratégias.

Além de uma rápida ligação telefônica com Bruner, na qual ele descreveu Barksdale como “equivocado” e “confuso”, todas as comunicações com a empresa para este relato foram realizadas por meio de uma agência de relações públicas e representantes legais, e as conversas foram em segundo plano, ou seja, não eram destinadas à divulgação.

Em resposta a um pedido de esclarecimento sobre perguntas específicas, o representante de Relações Públicas da EIC, Andrew McGowan, enviou um e-mail com uma declaração atribuída a Bruner, identificado no site da empresa como diretor de pesquisa e gerente de portfólio. Na declaração, é mencionado que a empresa está confiante de que possui os registros necessários e pode divulgá-los de acordo com as orientações da SEC. As decisões de investimento são tomadas em equipe desde 1999 e a filosofia de investimento e processos permaneceram consistentes ao longo do tempo. A empresa expressa decepção com as alegações falsas de Barksdale e destaca que foram forçados a tomar medidas legais para lidar com suas acusações infundadas e violações contratuais.

Formação de gesso.

O relatório da EIC sobre os padrões globais de desempenho de investimentos (GIPS) mostra de forma detalhada a progressão da equipe responsável pelo gerenciamento de investimentos, incluindo o desempenho dos investimentos ao longo de diferentes períodos de transição de gestores de portfólio.

A GIPS, estabelecida em 1999 e atualizada pelo Instituto CFA em 2005 com o objetivo de estabelecer um padrão global único para relatórios de desempenho de investimento, consiste em um conjunto de normas voluntárias adotadas pelos gestores de investimento.

Os gerentes de investimento não têm a obrigação de seguir as diretrizes do GIPS, mas se afirmam aderir a elas, a SEC exige conformidade total, explicou Chen.

David Spaulding, um advogado especializado em valores mobiliários e certificação de desempenho do GIPS, mencionou que, embora tenha havido supervisão, o Instituto CFA nunca tomou medidas para fazer cumprir as alegações de violação do GIPS.

“Segundo Spaulding, acredito que o Instituto CFA busca evitar um controle excessivo nesse sentido. No entanto, caso alguém com a certificação do CFA seja descoberto realizando alguma conduta antiética, como fazer uma alegação falsa, sua certificação poderá ser revogada ou outras medidas poderão ser tomadas. No entanto, acredito que essa seria a única consequência nesses casos.”

Um porta-voz do Instituto CFA não pôde disponibilizar ninguém para fazer comentários sobre essa história. Em relação à menção à “orientação da SEC” na declaração de Bruner, que se baseava em um e-mail subsequente da empresa de relações públicas afirmando que “a SEC revisou o assunto e informou que o uso do registro da faixa de sua criação não é uma edição”, a EIC não apresentou evidências dessa orientação da SEC.

A SEC preferiu não fazer comentários sobre essa história.

Uma separação difícil.

Para compreender a intensa dedicação de Barksdale em analisar os dados de desempenho de investimento utilizados pela EIC, é fundamental entender que ele descreve sua saída da empresa que fundou como resultado de uma situação de conflito que se desenrolava enquanto ele estava ocupado com outras questões.

Em março de 2016, Barksdale optou por concorrer como candidato democrata ao Senado dos Estados Unidos da Geórgia, uma decisão que ele afirmou ter recebido apoio de seus companheiros na EIC. (Barksdale foi derrotado em novembro por seu oponente republicano, Johnny Isakson.)

Em maio de 2016, Bruner, Zabor e Irrgang estabeleceram a empresa BZI Partners, que foi posteriormente renomeada Five Falls Capital, dois meses após a EIC anunciar a execução do Senado de Barksdale, observando que ele manteria suas responsabilidades de investimento durante a campanha.

Em 24 de junho de 2016, os três indivíduos entregaram suas renúncias, mencionando discordâncias em relação à forma como as decisões de investimento eram feitas, embora não tivessem autonomia para tomar tais decisões de forma independente, conforme explicado por Barksdale.

Após alguns meses de negociações, ficou acordado que Barksdale transferiria os ativos relacionados ao nome e escritório da EIC para uma nova empresa chamada EIC Acquisition Co., fundada por Bruner, Zabor e Irrgang.

Barksdale afirmou que recebeu uma porcentagem das receitas da empresa durante os próximos três anos como forma de compensação pela venda, período em que ele ocupou o cargo de presidente antes de se tornar gerente de carteiras SRI seis meses depois.

“Segundo Joyce Michels, que entrou para a EIC em 1989 e atuou como principal oficial de conformidade de 2004 até sua renúncia em abril de 2017, na prática, eles o forçaram a sair.”

“Ele se envolveu na política por uma razão desconhecida”, comentou. “Embora eu achasse isso um tanto tolo, ele não pediu minha opinião. Enquanto isso, a mãe estava em seu leito de morte e ele estava passando por um divórcio.”

Michels recorda a insistência de Bruner, Zabor e Irrgang em adquirir o negócio de Barksdale.

“Eles afirmaram que iriam embora a menos que você vendesse o negócio para eles”, relatou ela. “A principal preocupação de Jim era que, se os deixasse ir, perderia muitos negócios, então acabou concordando com a venda.”

Tanto Michels quanto Barksdale destacam que uma das principais razões para estabelecer uma empresa independente para adquirir o EIC original foi para evitar o plano de propriedade de ações dos funcionários, que distribuiu a propriedade da empresa entre os funcionários.

Os representantes da EIC não prestaram informações em resposta a várias solicitações sobre se a ESOP teve influência na estratégia de transição de propriedade.

Além da transação envolvendo a venda do nome EIC e ativos como registros e equipamentos de escritório, a transferência dos ativos de clientes em gestão foi feita por meio de cartas de solicitação de atribuição enviadas individualmente para cada cliente. Isso foi considerado como mais uma mudança significativa na gestão de investimentos, conforme explicado pelo advogado de Barksdale, Jim Hermance.

“Ele mencionou que as normas da SEC referentes à publicidade são imprecisas, não estabelecendo claramente o que é permitido ou proibido, exceto no caso de fraude, e não há consequências específicas associadas a essas regras.”

Assunto: Correio Eletrônico sobre Bem-Estar

Hermance, que antes atuava na área de finanças corporativas da SEC, descobriu várias cartas de não ação importantes, sendo uma delas especialmente exemplar da postura inflexível da SEC em relação à transferência de registros de faixas.

Em agosto de 1991, a SEC emitiu uma carta de não ação que impediu a Great Lakes Advisors de utilizar o histórico de uma aquisição da Continental Capital Management Corp. de 1990, mesmo com o mesmo gerente de investimento responsável pelo portfólio.

Segundo a comunicação da SEC, a razão pela qual nenhum membro da equipe de investimento da Continental Capital se mudou para a nova empresa é que seria enganoso utilizar os dados de desempenho do período anterior à transição.

“Existem várias questões que a SEC menciona que devem ser levadas em conta, incluindo a necessidade de que as contas previamente geridas continuem a ser administradas de maneira substancialmente similar e por pessoas semelhantes”, explicou Hermance. “Jim conversou com os três indivíduos, e eles informaram que, com base no conselho do advogado, eles podem continuar a utilizar o histórico.”

No entanto, Hermance explicou que as cartas de não-ação da SEC não devem ser vistas como precedentes, embora a situação dos Grandes Lagos possa parecer semelhante ao que ocorreu na EIC.

“Segundo ele, as cartas não têm poder legal, exceto quando se trata das situações em que não se toma nenhuma ação. Elas têm o propósito de indicar aos conselheiros a interpretação das regras pela SEC.”

Neste momento, Barksdale considera o processo EIC como uma possível conclusão.

Ele afirmou estar disposto a acatar a decisão do tribunal, porém continuará a investir e a colocar em prática as ações que vem desenvolvendo até o momento.

“Desde os meus 24 anos, tenho investido dessa forma e não pretendo parar”, afirmou Barksdale. Ele está disposto a acatar a decisão do tribunal se for determinado que têm o direito de utilizar o histórico completo de 36 anos. Acredita que o tribunal chegará a uma conclusão que incentivará a SEC a agir, ou não agir. Mesmo que o tribunal decida a seu favor, ele ainda se reserva o direito de afirmar que foi o único gestor de portfólio de 1986 a 2016.